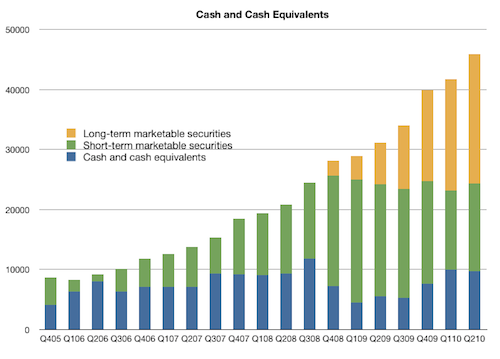

Nel corso degli ultimi anni Apple ha messo da parte una vera e propria montagna di soldi e “marketable securities” in grado di garantire una stabilità finanziaria e una liquidità da far invidia a tutto il settore. Ad oggi le riserve di Cupertino ammontano a quasi 50 miliardi di dollari. Solo 49 aziende dell’indice Standars & Poor’s 500 hanno più soldi in banca di Steve e soci.

Eppure, nonostante tutto, Jobs e il Board di Apple non sembrano avere alcuna intenzione di pagare qualche dividendo agli azionisti. Non c’è nessun obbligo di legge che imponga questa pratica, eppure Toni Sacconaghi, analista di Bernstein Research con uno storico di previsioni Apple che non depone affatto in suo favore, la scorsa settimana si è sentito in dovere di inviare una lettera aperta al CdA di Cupertino per convincere il Board della necessità di “restituire” una parte del malloppo agli investitori.

Una mossa che la dice lunga sulla scarsa elasticità di Sacconaghi, che ha dimostrato di non conoscere o di non voler sentire le ragioni di Jobs ed è l’ennesima prova di come gli analisti sentano il bisogno di ragionare a breve termine (e con una mentalità che fa molto “pre-crisi”) pur di far contenti i clienti della propria firm che pagano fior di soldi per ricevere le loro consulenze.

I validi motivi che trattengono il Board di Apple dalla condivisione della ricchezza accumulata con gli investitori sono almeno tre.

L’indole da “sopravvissuto” di Steve Jobs è il primo. Il co-fondatore di Apple ha visto con i suoi occhi il risultato di una politica aziendale fallimentare e ha ripreso le redini della Mela ad un passo dal fallimento, quando di soldi in banca non c’era nemmeno l’ombra. Ha avuto modo di capire che un capitale di cash e “securities” (che se si chiamano così ci sarà pure una ragione, no?) non è mai abbastanza grande. Secondo P.E. DeWitt, giornalista di Fortune dalla lunga esperienza, Steve Jobs “tratta i soldi dell’azienda come uno che è quasi morto di fame tratterebbe i viveri in dispensa – qualcosa che potrebbe sparire da un momento all’altro”.

Il paragone è colorito, ma corretto. La gigantesca riserva di liquidità permette ad Apple di muoversi con agilità nel panorama del settore. Se oggi c’è da comprare una startup promettente la si può pagare cash, se domani bisogna chiudere il conto per la costruzione del data center da un miliardo di dollari, basta un assegnino. Il tutto senza scomodare le banche, senza fare finanziamenti e quindi senza debiti. Qualcosa che nel panorama del capitalismo nostrano provocherebbe risate nervose facilmente interpretabili.

E anche senza considerare la necessità di stabilità finanziaria, basterebbe che Sacconaghi cercasse di uscire leggermente dai suoi schemi mentali old-economy per capire che non ha tenuto conto di un fattore bello grande: le tasse.

Lo fa notare il vice-presidente dell’ufficio tasse di Kimberly-Clark, Dave Barnard, in un intervento riportato ancora da P.E. DeWitt.

Una buona parte di quei soldi che Apple tiene in banca derivano dalle vendite di prodotti in paesi esteri in cui l’imposizione fiscale è minore di quella in vigore negli Stati Uniti. Se Apple dovesse dividere la propria liquidità con gli investitori, in prevalenza statunitensi, dovrebbe passare di nuovo attraverso le maglie del fisco e versare un bel po’ di miliardi di dollari nelle casse di Washington.

E come si fa a sapere che gran parte dei profitti arrivano dall’estero? Semplice: secondo le ultime dichiarazioni ufficiali dell’azienda, più del 50% degli introiti di Apple è generato fuori dal suolo patrio, e nonostante nel 3° trimestre del 2010 il fatturato sia salito del 75%, le tasse pagate dall’azienda sono diminuite, a suggerire che le vendite in paesi con un prelievo inferiore di quello statunitense giocano un ruolo sempre più importante nei conti della Mela.

Ma la stoccata finale al povero Sacconaghi la rifila Andy Zaky, analista finanziario free-lance con uno storico di previsioni Apple che i suoi colleghi al soldo di firm quotatissimo si sognano la notte.

L’azienda di Cupertino, dice Zaky, si appresta a diventare la prima azienda statunitense per capitalizzazione di mercato. Il sorpasso su Microsoft è già avvenuto, quello su Exxon Mobil, ancora in testa alla classifica, potrebbe avvenire nel 2011. Per quanto il market cap sia un indicatore di mercato che lascia il tempo che trova – lo stesso Steve Jobs aveva minimizzato il sorpasso sulla rivale di sempre, Apple ha bisogno di dimostrare a Wall Street che tanta “fiducia” ha delle basi solide, visto che il fatturato dell’azienda petrolifera è ad oggi di almeno 6 volte superiore a quello della Mela.

Adoro questo tipo di articoli. Continuate così.

Go dice:

Quoto!

È una sorta di paradosso: se un’azienda come la Apple non distribuisce dividendi agli azionisti (conseguendo un’utile estremamente elevato), le altre dovrebbero chiudere tutti i “rubinetti” all’istante. Non sono molto d’accordo con tale politica, in quanto il capitale sociale dell’azienda di Cupertino lo si deve agli azionisti che hanno investito in vista di un ritorno nel breve-medio periodo (essendo l’assetto di una Public Company).

Ovviamente nulla vieta agli azionisti di vendere i propri titoli conseguendo un capital gain.

Fino ad oggi la politica di Jobs non ha fatto acqua, quindi si può propendere positivamente per tale scelta. Personalmente penso che, in caso di nuovi incrementi di capitale, tale fattore possa rappresentare un freno.

Sempre in argomento, chiedo qui, per trovare risposta ad una mia curiosità.

Parecchi anni fa la Apple fece un “split” delle sue azioni.

In pratica se avevi 100 azioni dopo lo split ne avevi 200 ma con il valore per azione dimezzato e quindi con il tuo valore finale sempre identico.

Perché lo fece e perché non lo fa più?

Grazie per qualsiasi chiarimento.

@ Steve:

vado a senso, non faccio economia….ma penso che una società splitti le azioni quando il loro valore salga troppo (quindi è un buon segno) in modo da raddoppiare le azioni sul mercato e permettere che risalgano ancora una volta.

Credo invece che vengano accorpate quando la società non naviga in buone acque.

Ma è un’ipotesi la mia, aspetto il commento di un esperto ;-)

Grazie della risposta, ma il dubbio rimane.

Se non ricordo male vennero splittate quando il loro valore era sui 70 dollari per azione.

Quindi ora che sono sui 250 perché non sono state splittate?

Forse perché non vogliono farle salire?

Bho???

@ Steve:

qualche reminiscenza dei mercati mobiliari mi permette di dire che con lo split non si determina in alcun modo un incremento di capitalizzazione, ovvero se era sui 70$, si avranno 2 azioni o più che andranno a costituire il valore unitario precedente (quindi due da 35$).

Solitamente lo split viene effettuato per far si che vi sia un aumento di capitalizzazione (così come ha scritto Andrea, vedere il prezzo di un’azione a 35$, rispetto a 70$, invoglia all’acquisto, ovviamente in controparte ci sarà il calo dell’offerta con attese di rialzo) oppure per permettere l’accesso a più persone.

Però l’effetto non è automatico, ovvero non è detto che raggiunta una determinata soglia di valore si debba effettuare un’azione di split. Può diventarlo se la compravendita delle azioni diminuisce notevolmente in termini quantitativi e non penso attualmente sia un problema di Apple. :)

Grazie della spiegazione.

Adesso ho sicuramente le idee più chiare.

Scusate, ma non sono assolutamente d’accordo con l’analisi…

Non credo che Steve Jobs, alla fine del mese, rinunci al suo stipendio per accantonarlo nelle securities. E allora, mi chiedo, perchè gli azionisti della Apple non dovrebbero ricevere un dividendo annuale?

Exxon, citata nell’articolo, paga i dividendi con precisione svizzera, e non perché i suoi amministratori abbiano “scarsa elasticità”, ma semplicemente perché si rendono conto del fatto che la gente non investe nel mercato in nome di ideali metafisici o perché fa tanto cool, ma per guadagnare assumendosi dei rischi.