Sabato scorso, 31 dicembre 2011, si è chiuso il primo trimestre dell’anno fiscale 2012 di Apple. Siamo dunque nel limbo che separa il termine di un quarter e l’annuncio dei risultati fiscali ad esso relativi, che a questo giro arriveranno attorno al 18-20 gennaio.

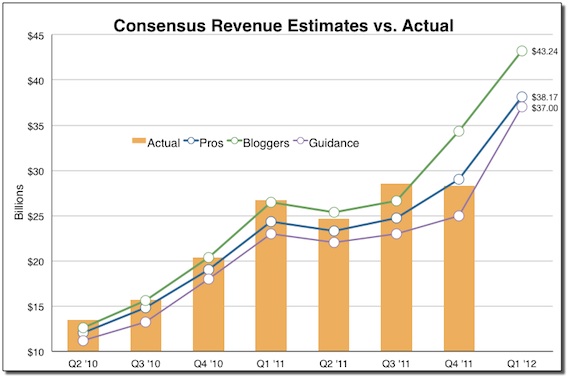

Gli analisti, professionisti e non, hanno già prodotto le proprie previsioni, separate in questo caso da un gap di 5 miliardi di dollari.

La guidance ufficiale offerta da Apple a ottobre è estremamente alta: 37 miliardi di dollari di fatturato. La stima interna è sempre molto prudente ed è quindi lecito attendersi che il Q1 2012 possa stablire un nuovo record, sia in termini di cifre che in termini di crescita percentuale rispetto al trimestre precedente.

Nonostante lo scenario sia dei più rosei, gli analisti delle grandi firm come al solito non si sbilanciano più del necessario. Il consensus fra le stime sul fatturato Apple calcolato su circa una cinquantina dei più blasonati aruspici finanziari ammonta a 38,17 miliardi di dollari (poco più di un miliardo sopra la guidance).

I non professionisti, i blogger finanziari che per molti trimestri di fila (tranne l’ultimo) si sono dimostrati più precisi e attendibili dei vari grandi nomi di Piper Jaffray, RBC, Bernstein e compagnia, sono stati interpellati come di consueto da Philip Elmer-DeWitt di Fortune. Il loro consensus tocca cifre ben più alte: 43,34 miliardi di dollari. Come già anticipato sono 5 bei miliardi di dollari di differenza.

Lo storico delle previsioni mostra chiaramente la superiorità tecnica dei non-professionisti. Il motivo, lo abbiamo già scritto tante volte, è che i blogger-analisti non hanno alcuna pressione da parte di clienti importanti, nessun grande capo cui rendere conto, nessuna influenza esterna da tenere inevitabilmente in considerazione.

L’unica parentesi negativa in questa scia di superiorità indiscussa è l’ultimo trimestre del 2011. Le previsioni dei non professionisti erano troppo alte rispetto al fatturato effettivo. La variabile che non era stata messa in conto è l’iPhone 5, o meglio, i rumors sull’iPhone 5, che hanno seriamente influenzato – per insolita ammissione di Apple stessa – le vendite dell’iPhone 4 nel mese a ridosso dell’uscita di iPhone 4S.

In questo Q1 2012 non c’è stata alcuna incognita rumors e a giudicare dai numeri di attivazione dei dispositivi (stimati) successivi al Natale c’è da scommettere che iPad, iPhone e Mac (senza sottovalutare il rinforzino degli iPod touch) siano stati fra i regali più gettonati.

Fra una ventina di giorni sapremo chi ha ragione e scopriremo se Wall Street si accorgerà o meno della pesante sottovalutazione del valore di AAPL, oppure se continuerà a pensare soltanto alla IPO di Facebook inseguendo il fumoso valore (facilmente monetizzabile ma lontanissimo dalla produzione) dei giganteschi agglomerati di dati rilevanti a fini di marketing.